カーリースのメリット・デメリット -個人事業主・法人向け-

カーリースの特徴を、個人事業主・法人向けの節税の観点からお伝えします

カーリースのメリット・デメリット

富山県の個人事業主や法人様にとって、仕事のクルマは必要不可欠!営業廻りや運搬に無くてはなりません。車の購入は大きな出費・大きな負担が伴います。税務上の処理では購入費用を経費として一括計上できないなど、さまざまな制約があります。

そこでカーリースはいかかでしょうか? 一般ユーザーにとっても支払いがラクなどのメリットがありますが、個人事業主や法人こそ税務処理や節税に繋がる事からカーリースにより大きなメリットがあります! それは何故なのか解説したいと思います。

新車の購入方法 3パターン

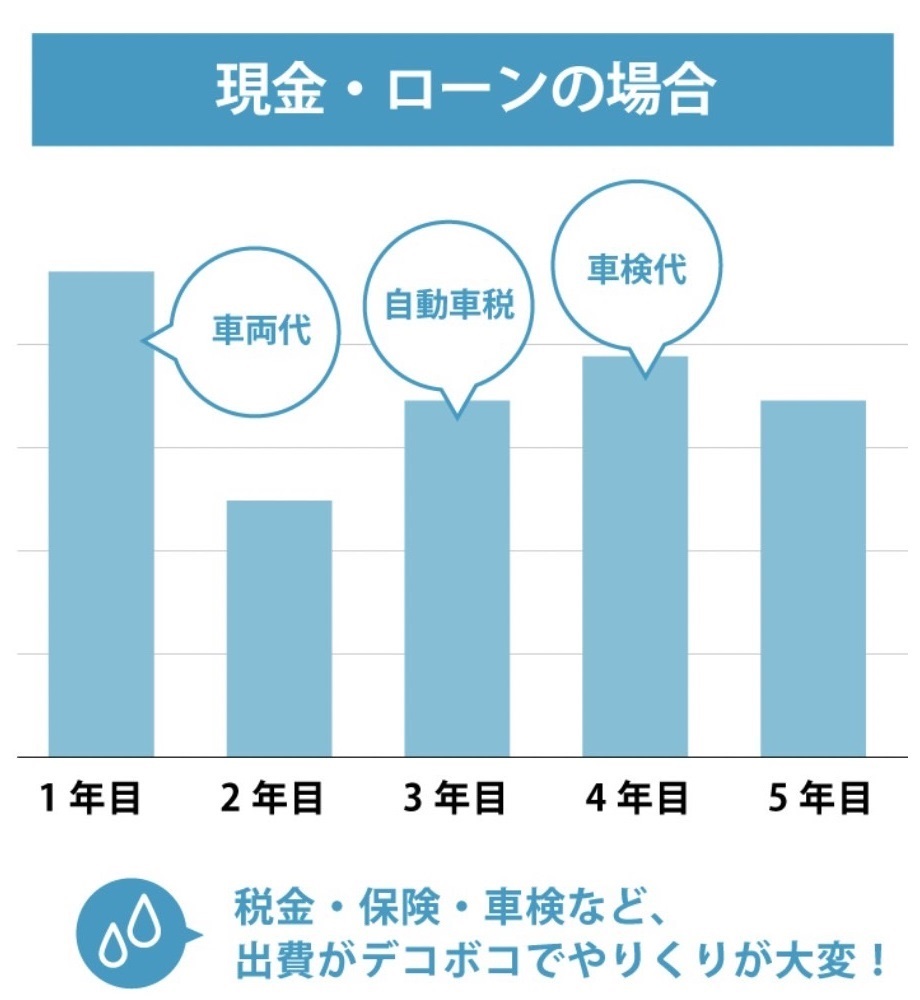

車の購入は大きく分けると現金一括・ローン・カーリースの3パターンです。減価償却の観点から、個人事業主や法人(以下、まとめて「会社」と表記します)におかれましてはローンかリースが良いと思います。

現金一括購入

現金一括の唯一にして最大のメリットは「支払い総額が一番安い」です。

対してデメリットは“現金一括”となります。事業にとって手元資金は生命線です。多く余っているなら良いのですが、手元資金が一括で減少するのはリスクでもあり、万が一に備えて手元資金を減らすのは大変もったいないと考えます。

ローン

ローンとはご存知の方も多いですが、現金一括と比べて減価償却費は変わりません。お金が一気に出ていくか、少しずつ返済していくのかの違いです。もちろん金利がかかりますが、手元資金を減らさないようにする為に有効な方法です。

カーリース

最近流行りの購入方法です。こちらも金利はかかるものの会社にとってメリットが多いので、以下に説明します。会社にとって、減価償却という言葉がキーワードです。

減価償却という考え方

一般の人には馴染みのないこの言葉。事業で設備投資(今回は車両購入)などの大きな買い物をする時はこの費用を一定期間に配分する会計処理のことです。車両購入については登録車6年、軽自動車4年と決まってます。この減価償却がある為にカーリースが活きてきます!

新車カーリースのメリット

カーリースは経費処理がしやすい

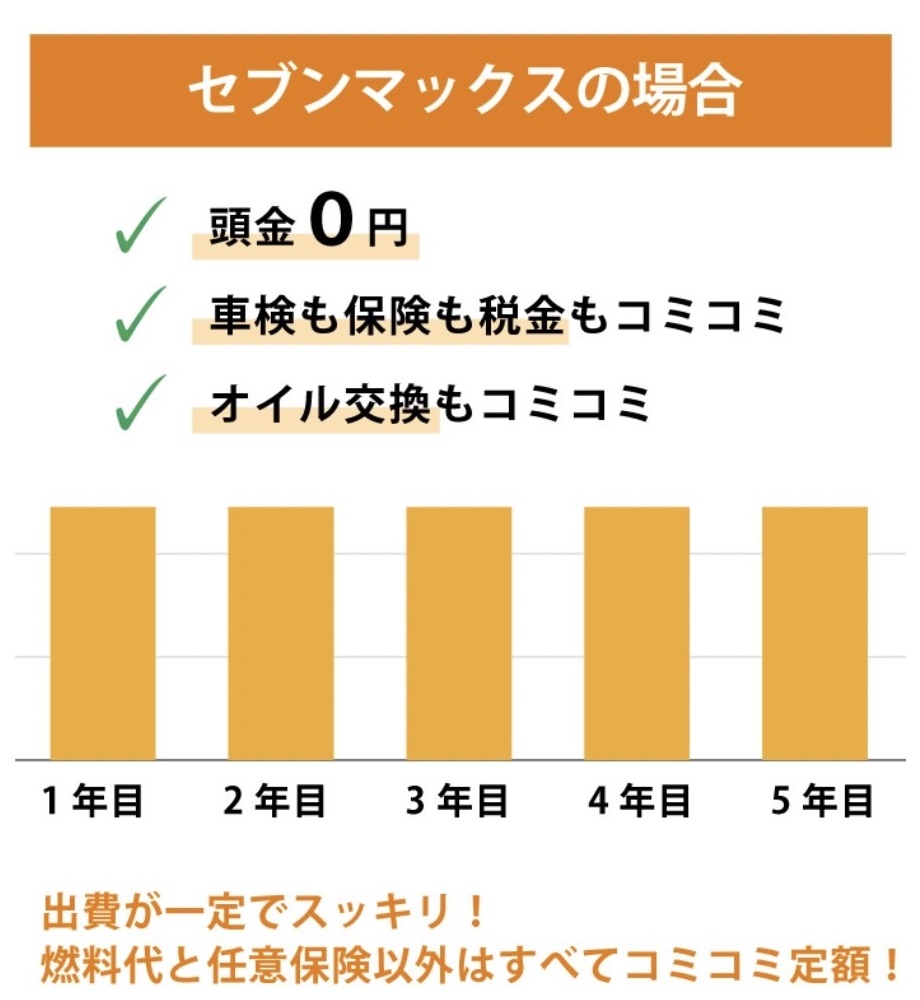

ローンだと減価償却の考え方に基づいて経費処理が必要ですが、カーリースの場合は全額が「リース料金」として経費計上が可能です!その「リース料金」の中には自動車の車両代はもちろん、各税金・ナビやETC取付費用・メンテナンス料金・さらには車検代まで含まれています。

処理がとっても簡単なので社内の経理担当者にも優しく、社用車に向いていると言えます。

カーリースで経費にできないもの

ほとんどの物が経費にできるのですが、逆にできないものもあります。それは「違反金」です。

駐車違反や交通違反などは使用者の不注意によるもので事業と関連あるとは言えない為です。

減価償却と相性が良い

例えば600万円の登録車を購入した場合、600万円を支払いしたのに減価償却で今期は100万円しか経費に含めることができずに数年かけて経費にしていくので、支払い額と経費の額が合いません。(※購入タイミングや定率法・定額法によって参入経費は変わります)

ところがカーリースだと支払い額=経費とできるので、借入の必要が無く会計処理も明確となり、経費との相性がとても良いです!下記の銀行評価にも繋がるメリットとなります。

銀行評価に良い

会社だとお付き合いのある銀行に貸借対照表をチェックしてもらう機会があると思いますが、リースはローンに比べて貸借対照表の見た目が良いです。

ローンだと減価償却中に「借入金」という負債が載るので、リースの方が決算書の見た目がスッキリして良いという意味です。近いうちに融資を受けたいと思っている会社に、特に有効です。決算書に“負債”が載らないのは大きなメリットです!(※その会社の処理方法に違いがある場合があります)

以下はおまけ程度のメリットですが、現金やローンで「借入金」が決算書に載ると「社長この借入金の中身、うちで借りたお金でこの車は贅沢しすぎじゃないですか?」なんて銀行からツッコミが入る可能性もありますが、リースだと「リース料金支払い」として支払い先のリース会社名しか気にしません。その結果、銀行担当者はどんな車両かまで細かなチェックをする事が少ないのです。ただしリース会社が「ポルシ〇ファイナンス」なんかだとポルシェをリースしているのがバレバレでアウトかと思いますが(笑)

セブンマックスなら国内全メーカーのほとんどの車種対応!

セブンマックスなら国内全メーカーのほとんどの車種が対応です! 例えば雪道での営業活動に必要!と理由があれば「ランクル」や「アウトランダーPHEV」など600万円超え車両も余裕でリース可能です! 何でも選択できるので、もし私なら「この車で営業活動をすればモチベーションアップ=売上アップに繋がり、お客様との会話も盛り上がるのでGRスープラRZをリースしたい」なんてきっと思うはずです(笑) こんな時に銀行評価を気にするわけですね。

「べりーいんぽーたんとぱーそんを乗せる為にこの車が必要なんだ」として社用車にヴェルファイアはいかがですか?

残価を設定できる

残価とは「リース契約期間が終了した時のクルマの買取額を予想して、下取りを条件に支払わなくてよい」と決めた買取保証額です。車両価格から残価を引いた額を分割して返済できるため、月々の返済額を抑えられます。これは個人ユーザーにはもちろんメリットですが、法人や個人事業主にも大きなメリットです。

インボイス制度に対応

当店のカーリースも、もちろん2023年10月に施工されたインボイス制度に対応しております!2023年10月以降の新契約については全てインボイス制度に対応した契約になっております!

適格請求書(インボイス)とは、

売手が買手に対して、正確な適用税率や消費税額等を伝えるものです。

具体的には、現行の「区分記載請求書」に「登録番号」、「適用税率」及び「消費税額等」の記載が追加された書類やデータをいいます。インボイス制度とは、

<売手側>売手である登録事業者は、買手である取引相手(課税事業者)から求められたときは、インボイスを交付しなければなりません(また、交付したインボイスの写しを保存しておく必要があります)。<買手側>買手は仕入税額控除の適用を受けるために、原則として、取引相手(売手)である登録事業者から交付を受けたインボイス(※)の保存等が必要となります。

(※)買手は、自らが作成した仕入明細書等のうち、一定の事項(インボイスに記載が必要な事項)が記載され取引相手の確認を受けたものを保存することで、仕入税額控除の適用を受けることもできます

国税庁サイトより引用

リース契約期間終了後は残価で買取できる

事業でのリースだと新しい車を再契約する方がメリットがあると思いますが、気に入った場合は設定した残価で買取も可能です。例えばセブンマックス7年契約の場合、税務上は「新車登録から7年経過した車両の購入なので一発(12か月)で経費計上が可能」となります。

安めの残価にして7年後に個人的に買い取り、マイカーにしてもらっても大丈夫です

カーリースのデメリット

途中での解約が難しい

契約時にリース期間を設定するのですが、途中で自己都合での解約には違約金が発生します。リース契約期間終了が近くなるにつれて違約金は下がる傾向にありますが、注意が必要です。

現状回復

リースのメリットで残価の事を書きましたが、契約終了時の残価は「キズが多い」「スペアキーを無くした」など想定していた元の状態と違うと追加の支払いが発生してしまいます。

まとめ

いかかでしたか?車を購入するにあたり何をメリットとするかは会社次第ですが、今回は税務上の処理をメインに記事を書きました。時代が変わると新しい情報や新しい処理方法なども出てくるかと思いますし、上記は私個人が税理士Youtuberの意見をまとめたものですので参考程度に捉えていただきたいと思います。詳しくは直接ご担当の税理士さんに相談をお願い致します。

税務処理の注意点

車を購入するにあたり、プライベートでも使う場合は家事関連費として家事按分(業務と私用の割合)を明確に説明できるようにしておかなければいけません。「一週間のうち毎日運転し、業務は六日、私用は一日」など明確にしておきましょう。業務でしか使わない場合は全額が経費に含める事ができます。

この記事を書いた人

ゆう@GALAP

ディーラー整備の経験もあり、当時はまだ珍しい国家一級自動車整備士資格取得をキッカケに富山県での自動車整備資格講習の外部講師経験もある整備歴約20年のベテラン。自身もCT9A乗り。

Webデザインの知識も少しあるので管理人を任されており、HP内に大好きな亡き看板犬を登場させがち。